こんにちはimoekatです。

本日は、企業の借入についての一般論を確認します。

内容は投資初心者向けになります。

では、行きましょう。

Contents

借入とはレバレッジをかけること

まず、確認をしておきましょう

一般庶民にとって「借金」は「悪」であり「してはいけないこと」と考えている人も多いのではないでしょうか?

しかし、企業にとって「借金」は加速装置であり、延命装置。

企業活動において「借金」は道具として有効活用すべきものになります

良い借金と悪い借金

「借金」には良い借金と悪い借金があります。

シンプルに、「借入金利<利益」であれば良い借金と評価しても良いでしょう。

悪い借金はこの逆。

つまり、借金をした時に払う金利以上にその借金から生まれる利益が大きければ良いのです。

住宅ローンがなぜ悪い借金になりやすいか?

これは我々個人が借金する時にも当てはまります。

企業が特別なわけではありません。

そして、上記の法則でいけば「住宅ローン」が悪い借金になりやすい理由も説明できます。

ここも単純です。

住宅ローン金利以上に購入不動産の価値が上がったり賃貸収入が上がれば、それは良い借金です。

しかし、現実には、購入不動産の資産価値は購入後大きく下落し、賃貸に回しても借入金利を超える利益は残らないことが多い

一般的に住宅ローンを組んで買う不動産には一生住むつもりの人が多いですよね

その人たちにおいてもこの法則は同じように働きます。(気持ちの部分は別)

経済的には、不動産購入後売却した時に残債が残るのであればそれは悪い借金になります。

果たして、世の中の不動産保有者(持ち家)の何割が今その不動産を売却して利益が出るのでしょうか?

家を買いたい気持ちはわかりますが、経済的な面も考慮し判断することをお勧めします。

人生何が起こるかわかりません。一生住むつもりでも、止むに止まれずもし十年後にその不動産を売らなきゃいけなくなった時、売却しても残債が消えない・・・なんてことにならないよう事前に考えておく必要はあると思います。

財務諸表分析における借入について

さて、やっと本題です。

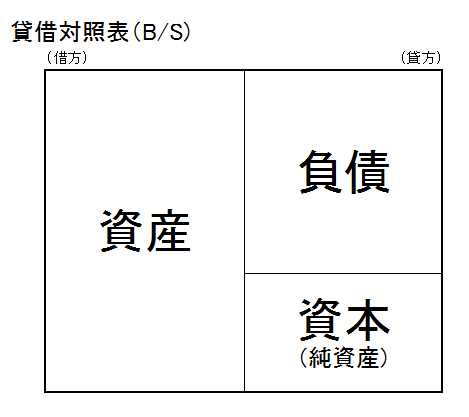

株式投資において、企業の財務分析をする際チェックする項目に「自己資本比率」があると思います。

この記事では、この自己資本比率と財務レバレッジ(いわゆる借金)をどう考えるか?という部分についての一般論を確認していきます

冒頭のとおり、借入は企業にとって基本的には加速装置です。(中小企業のリアル経営においては安全保障、延命装置の比重も大きいですが・・)

通常、借金は加速装置・・つまり、事業を大きく拡大する時に利用します。

ここで、シンプルなビジネスを考えてみましょう。

あるせどりの例

あなたはヤフーオークションを始めました。

才能があったのか、早々にコツをつかみ仕入れに対して平均15%の利益を上げれるようになります。

現在、100万円を元手に売上は115万円。利益は15万円です。(ROE15%)

あなたは、この調子なら規模を大きくしても上手くいくはずと考えます。

そして、銀行から100万円を借り入れました。(金利5%)

同じように出来るとしたら、資本金は倍の200万に増え、同じく15%の利益とすると30万円の利益になります。

30万円から金利分の5万円を返済しても、純利益25万円。

元手の100万円に対して、25万円の利益になります。つまり利益率25%!(ROE25%)

やっていることは変わらず、借金をし規模を大きくしただけで利益は大きくなったのです。

| 株主資本 | 借り入れ | 総資本 | 利息 | 売上 | 利益 | 株主資本利益率 |

100 | 100 | 200 | 5 | 230 | 25(30−5) | 25% |

100 | 0 | 100 | 0 | 115 | 15 | 15% |

企業にとって、財務レバレッジと言ってROEの改善にも借金は効果的です。これが加速装置としての借金の意味です。

レバレッジは逆にもかかる

さて、では借金は出来るだけした方が良いのでしょうか?

企業活動において、借金は効果的に使いたい道具です。

しかし、その道具も使い方を誤れば大けがすることもあります。

まず、覚えておかなきゃいけないことは、借金には金利が付くということ。

この金利は売上が上がろうが上がるまいが固定でかかってきます。

先ほど言ったように、この金利分以上の利益が上がるのであれば問題はありません。

「レバレッジ=てこ」

という意味なのですが、これは一方向だけにかかる力ではありません。逆方向にも同じようにかかる。

つまり、上手くいっている時は良いのですが、上手くいかなくなった時は逆に損失を大きくする可能性もあるのです。

そして、企業活動において、先ほどの固定費である金利払いと合わせることで逆回転のパワーは増幅されます。

あなたは、ヤフーオークションで上手くいき借金もして大きな利益を手にしました。

「同じように今年もやって大金持ちになってやろう!」とあなたは考えます。

しかし、今年は調子があまりよくありません。

結果、去年より10万円少ない220万円の売り上げになってしまいました。

| 株主資本 | 借り入れ | 総資本 | 利息 | 売上 | 利益 | 株主資本利益率 |

100 | 100 | 200 | 5 | 220 | 15(20−5) | 15% |

(話を簡単にするために先ほどの利益剰余金は無視)

「売上の減少分としては5%弱なので、そんなに悲観することもないか・・」とあなたは思いましたが、利益を計算すると15万円になってしまいました。

これは、借金をする前と同じ利益です。これでは借金した意味がありません。(リスクのみ負担している状態です)

これが、借金の負の部分。

つまり、金利払いと逆レバレッジの影響で売上げの減少に敏感に反応してしまうようになります。

ここから言えることは、毎年の売上げのブレが大きい安定性の低い企業は借金をしてレバレッジをかけた場合危険ということです。

見てきた通り、わずかな売上げの減少で利益は大きく減少してしまう。

モデルにしたビジネスの場合、これ以上売上げが下がった場合下手したら赤字になっていきます。

財務レバレッジ(借金)をかけるなら、売上げが安定していて、市場が拡大している事業が良いでしょう。

自己資本比率を見る時は、売上げの推移も是非セットで見るといいと思います。

最適なバランスはどこか?

以上、見てきたように「借金」は使いようです。

全く使わないのも事業が加速せず効率が悪いですし、使いすぎるのも大きなリスクを背負うことになります。

これが最適!という一般モデルはありません。

事業の業種やビジネスモデルによっても最適解は変化します。

投資する企業にとって、どれくらいの自己資本比率が最適なのか?

これは本来経営者が考えることですが、投資をするのなら財務分析の際色々考えて見ると面白いと思いますよ!

投資初心者の方は是非参考にしてください。

![「育てない」から上手くいく[親は背中で語る]](http://assetsjin.com/wp-content/uploads/2016/12/New-Plants-Grow-Macro-Wallpaper-Download-300x188.jpg)